05WealthNavi(ウェルスナビ)の手数料は高い?利用料、信託報酬について解説

UPDATE 2019.12.11

- はじめに

- 資産運用のロボアドバイザー「WealthNavi(ウェルスナビ)

」は、預かり資産や申込件数では国内ナンバー1。ただ、その手数料がどのくらいかかるのか、手数料の水準は高くないのか、といったあたりは気になるところですね。

WealthNavi(ウェルスナビ)の手数料にフォーカスして、他のロボアドとも比べながら、手数料の妥当性について考えてみましょう。

※当サイトではアフィリエイト広告を利用しています

WealthNavi(ウェルスナビ)の手数料はいくら?

WealthNavi(ウェルスナビ)の手数料は、利用料と運用コスト(信託報酬)の2つ。それぞれ、次のような設定になります。

WealthNavi(ウェルスナビ)の手数料

| 利用料(税込) | 年率1.1% ※3,000万円を超える部分は年率0.55% |

|---|---|

| 運用コスト(信託報酬) | 年率0.10%~0.14% |

これらを合計すると、WealthNavi(ウェルスナビ)の手数料は、年率1.21%~1.254%(税込)です。

これは、100万円運用している場合で、年間1万2,000円~1万5,000円程度の手数料がかかるということを意味します。そしてこの手数料は、運用を続けている限り、毎月資産から差し引かれていきます。

WealthNavi(ウェルスナビ)の長期割

WealthNavi(ウェルスナビ)の利用料には、「長期割」という割引制度があります。

50万円以上入金していると、6ヶ月ごとに利用料が0.01%割り引かれ、最大で年率0.9%まで下げることができるというもので、200万円以上だと、6ヶ月ごとに0.02%割り引かれます。

最大年率まで、0.01%ずつの割引なら最短で5年間、0.02%ずつなら最短で2年半で到達できる計算です。

最大で0.1%引きですので、それほど大きな割引ではありませんが、長期投資のあと押しになる制度ですね。

手数料を他のロボアドバイザーサービスと比較

次に、このWealthNavi(ウェルスナビ)の手数料が他のロボアドバイザーサービスと比べてどうなのか、を見てみましょう。

WealthNavi(ウェルスナビ)と、代表的なロボアドバイザーサービスである「THEO(テオ)」「楽ラップ」「ON COMPASS(旧マネラップ)」の手数料を比較しました。

利用料と運用コスト(信託報酬)を足した手数料の合計は、楽ラップとON COMPASS(旧マネラップ)は「年率約1%」に対して、WealthNavi(ウェルスナビ)とTHEO(テオ)は「年率約1%強」でやや高いという結果です。

ただし、WealthNavi(ウェルスナビ)との約0.1%の差というのは、先ほどの100万円を運用している場合の例に当てはめると、年間で約1,000円。それほど大きな差ではありませんね。

主要ロボアドバイザーの手数料比較

| 利用料(税込) | 運用コスト(信託報酬) | 合計 | |

|---|---|---|---|

| WealthNavi(ウェルスナビ) |

年率1.1% | 年率0.10%~0.14% | 年率1.1%~1.14% |

| THEO(テオ) | 年率1.1% | 明記されていない | 年率1%+運用コスト |

| 楽ラップ | 最大年率0.7722% | 最大年率0.288% | 最大年率0.99% |

| ON COMPASS(旧マネラップ) | なし | 年率0.991%未満 | 年率0.991%未満 |

THEO(テオ)の割引制度なら大幅な割引も

THEO(テオ)では、テオ カラーパレットという割引制度が2019年4月から始まり、年率1%の利用料が、最大で年率0.65%(35%OFF)まで割引されます。

最安の年率0.65%を達成するには、1,000万円以上の入金が必要とハードルが高いですが、入金額が50万円を超えていれば利用料は年率0.8%に、100万円を超えていれば年率0.7%に割引できる可能性があります。

この割引が適用されれば、WealthNavi(ウェルスナビ)の長期割を最大で利用した場合よりも、利用料が割安になります。

テオ カラーパレットの割引を受けるには、対象期間中に「毎月積立している」「出金していない」などの条件がありますが、手数料をできるだけ抑えたい方は、THEO(テオ)も比較検討してみましょう。

WealthNavi(ウェルスナビ)の手数料は高い?

WealthNavi(ウェルスナビ)は、海外ETFに投資しています。

海外ETFを運用するためには、通常、売買手数料、為替手数料、為替スプレッドといった各種手数料がかかりますが、それらは利用料に含まれているため、“WealthNavi(ウェルスナビ)の年率1%の利用料は妥当”という意見もあります。

一方、ETFと同様に特定の指数(インデックス)に連動するように運用されるインデックス型の投資信託を自分で運用すると、購入時手数料は無料である場合が多いうえ、WealthNavi(ウェルスナビ)のような利用料はかかりません。

信託報酬は年率0.15%~0.5%程度と海外ETFより少し上がりますが、それでもトータルコストはかなり差が出ます。

長期投資において、手数料を抑えることは重要なポイントになります。

そのため、自分で投資が可能な経験者の方にとっては、WealthNavi(ウェルスナビ)の手数料はやや割高と言えるでしょう。

ただ、自分で投資するのが難しい初心者の方や、投資に時間を割きたくない経験者の方などにとっては、商品の配分から購入、運用まですべておまかせできるWealthNavi(ウェルスナビ)の手数料は妥当、高くはないとも捉えられます。

WealthNavi(ウェルスナビ)の手数料を運用実績と合わせて考えると

WealthNavi(ウェルスナビ)の運用実績は、公式サイトで公表されています。

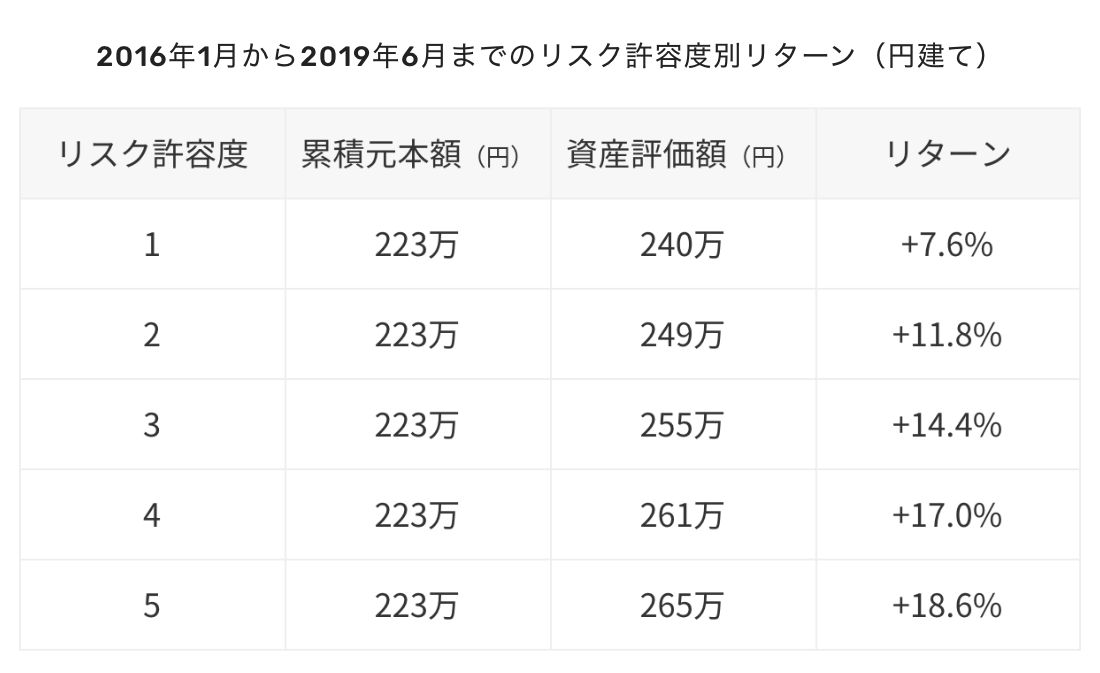

モデルケースはWealthNavi(ウェルスナビ)のサービスを開始した当初(2016年1月19日)に100万円、その翌月から毎月3万円ずつ積み立てながら投資した場合のものですが、2019年6月までの3年半で、最もリターンが少ないプランでも「+7.6%」、最も多いと「+18.6%」というプラスの結果です。

これは手数料が差し引かれたあとの実績になりますので、手数料を上回る充分な利益が出ているということになります。

WealthNavi(ウェルスナビ)のリスク許容度別リターン(運用実績)

WealthNavi(ウェルスナビ)のその他の手数料

WealthNavi(ウェルスナビ)では、利用料と運用コスト(信託報酬)以外に手数料はかからないのでしょうか。

取引や入金に関わるWealthNavi(ウェルスナビ)の手数料を下表にまとめました。入金の際、クイック入金を利用すれば、利用料と運用コスト(信託報酬)以外の手数料はかかりません。

クイック入金とは、対象銀行(三菱UFJ銀行、三井住友銀行、みずほ銀行、住信SBIネット銀行、ソニー銀行、イオン銀行、auじぶん銀行)のオンラインバンキングから即時入金できるサービスです。

| 売買手数料 | 無料 |

|---|---|

| 為替手数料 | 無料 |

| 為替スプレッド | 無料 |

| リバランス | 無料 |

| クイック入金 | 無料 |

| 金融機関振込 | 振込手数料は利用者負担 |

| 自動積立 | 無料 |

| 口座維持手数料 | 無料 |

NISA・つみたてNISAが使えないデメリット

最後に、税制面でのデメリットに触れておきます。

WealthNavi(ウェルスナビ)では、投資で得た利益に税金がかからないNISAやつみたてNISAは利用できません。

これは、THEO(テオ)や楽ラップ、ON COMPASS(旧マネラップ)でも同様です。

自分で投資する場合は、NISAやつみたてNISAが利用できます。WealthNavi(ウェルスナビ)では利益に対して約20%の税金を支払わなければなりませんので、自分で投資する場合と比べて手取りの利益に大きな差が出ます。

例えば、100万円の利益が出た場合、NISAやつみたてNISAであればすべてが手取りの利益となりますが、WealthNavi(ウェルスナビ)では、約20万円の税金が差し引かれ、約80万円しか手元に残らないことになります。

手数料の妥当性の他、NISAやつみたてNISAが使えないというデメリットについても、しっかり認識しておきましょう。

まとめ

WealthNavi(ウェルスナビ)は、ロボアドバイザーとしては標準的な手数料で、投資初心者の方や投資に時間をかけたくない方にとっては高くはありません。WealthNavi(ウェルスナビ)から始めて、投資への理解を深めるきっかけにしていきましょう。

WealthNavi(ウェルスナビ)の口座開設はこちらから

WealthNavi(ウェルスナビ)の手数料は、自分で投資するのが難しい初心者の方や、投資に時間を割きたくない経験者の方などにとっては妥当と言えます。10万円から始められますよ。

ロボアドバイザーについてはこちらの情報も参考にしてください

2019年12月11日現在の各サイトの情報をもとにまとめています。最新の情報は各サイトでご確認ください。