09元利均等返済と元金均等返済の違いは?どちらがおトク?

UPDATE 2019.12.9

- はじめに

- 住宅ローンの返済方法には「元利均等返済」と「元金均等返済」、2つの種類があります。多くの方が「元利均等返済」を選んでいるようですが、実は「元金均等返済」も一考の価値があります。

2つの返済方法の違いやそれぞれのメリットについて、Fin/dの監修もしていただいている、FPのYOICHIさんに聞いてみました。

※当サイトではアフィリエイト広告を利用しています

YOICHI / ファイナンシャルプランナー

外資系保険会社を経て、2009年からファイナンシャルプランナーとして活動する。

ファイナンシャルプランニングの経験は12年超、1,000件以上の面談経験を持つ。

住宅購入、生命保険、相続や贈与の相談も得意とする。

「元利均等返済」と「元金均等返済」

「元利均等返済」と「元金均等返済」。聞いたことはあるのですが、言葉も似ているし違いがまったくわかりません。どんな違いがあるのでしょうか。

一言で言えば、均等なのが「返済額自体」なのか、返済額のうちの「元金」なのかというのが違いです。

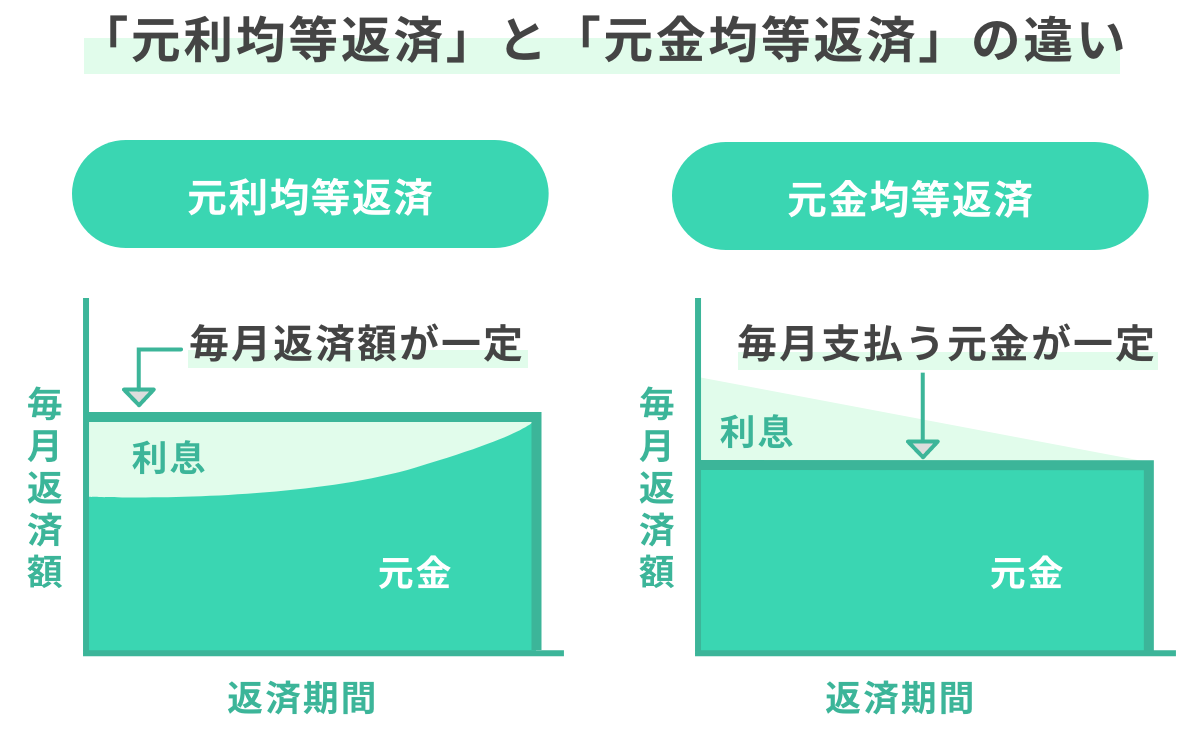

こんな図を見たことがありませんか?

元利均等は、返済額が一定で元金と利息の割合が調整されるのに対して、元金均等は返済額のうちの元金部分が一定。最初のうちは利息が多いので返済額が多くなるのですが、元金が減るにつれて利息分が減っていきます。

んー何となくわかりました。でも、何となくしかわかりません…。

では、具体的に数字で説明しましょう。

4,000万円の住宅ローンを変動金利年0.5%、35年で組む予定のTさんという人がいたとします。

Tさんが、元利均等返済にするか、元金均等返済にするかで総返済額に差が出るのですが、元金均等返済の方が総返済額が少なくなるんですよ。住宅ローンの金利が高ければ高いほど、この差は大きくなります。

同じ金利なのに、どうして差が出るんですか?

いい質問ですね。理由は元金が減るスピードの違いです。元利均等返済より元金均等返済の方が、当初返済する元金の額が多くなるんです。

変動金利の場合のの違いは?

同じ35年で組んでいるのに、少し不思議に感じてしまうのですが。

そうですよね。先ほどのTさんの例で、返済額を見てみましょうか。

変動金利年0.5%・借入額4,000万円・返済期間35年の場合

| 当初の毎月返済額 | 元金/利息の内訳 | 総利息(総返済額のうちの利息額) | |

|---|---|---|---|

| 元利均等返済 |

105,834円 |

89,167円/16,667円 |

約361万円 |

| 元金均等返済 |

111,905円 |

95,238円/16,667円 |

約351万円 |

| 差異 |

元金均等返済の方が |

元金均等返済の方が |

元金均等返済の方が |

当初の毎月返済額は、元金均等返済の方が6,000円くらい多くはなるのですが、最終的に払う利息の額は元金均等返済の方が10万円ほど少ないという結果です。元金均等返済の方がおトクですね。

それは、多く支払う分の6,000円がすべて元金であるため、元金が減るスピードが元利均等返済よりも早く、支払う利息が少なくて済むためです。

当初の毎月返済額に占める利息は、元利均等返済、元金均等返済ともに16,667円と同額なんですよ。

へー。元金均等返済は元金分だけを多く払ってるんですね。毎月何千円かの違いで10万円もトクするなら、元金均等返済の方がいいですよね。みんな元金均等返済を選んだ方がいいんじゃないですか?

それがそうとも言い切れないんです。

先ほどのシミュレーションは変動金利0.5%の場合でしたので、金利が低い分、元利均等返済と元金均等返済の毎月返済額の差額が小さめでした。6,000円多いだけなら、それほど無理しなくても返せる方が多いと思います。

ただ、固定金利などで金利が高くなると、元利均等返済と元金均等返済の当初の毎月返済額の差が大きくなります。そうなると、家計的に難しいというケースが出てきてしまうんですよね。

固定金利の場合の違いは?

金利が高いと、何万円か違ってきちゃうということですか?

その通りです。例えば、同じTさんが、固定金利1.5%で借りた場合を見てみましょう。

固定金利年1.5%・借入額4,000万円・返済期間35年の場合

| 当初の毎月返済額 | 元金/利息の内訳 | 総利息(総返済額のうちの利息額) | |

|---|---|---|---|

| 元利均等返済 |

122,474円 |

72,474円/50,000円 |

約1,144万円 |

| 元金均等返済 |

145,238円 |

95,238円/50,000円 |

約1,053万円 |

| 差異 |

元金均等返済の方が |

元金均等返済の方が |

元金均等返済の方が |

元金均等返済の方が、約91万円も総利息が少なくおトクではあるのですが、毎月返済額を見てください。当初は毎月2万円以上も元利均等返済より返済額が多くなってしまうんです。

2万円以上ですか…確かにその差はちょっと大きいですね。12万円は払えても、14万円はちょっと…という気持ちになってしまうかもしれません。

元金均等返済を選ぶと家計的に厳しいという場合は、無理に元金均等返済を選ぶ必要はありません。キャッシュフローに余裕があることが大前提で、総利息の損得はその先の話です。

固定金利などで金利がやや高めの住宅ローンを組む場合は、無理に元金均等返済を選ばないことが大切です。

変動金利でも固定金利でも、当初の毎月返済額が払えそうだったら、元金均等返済を選ぶというスタンスということですね。

そうですね。でも、現実の世界では多くの人が選んでいるのは元利均等返済なんです。

えっ、それはどうしてですか?

モデルルームやモデルハウスでの試算は、基本的に元利均等返済です。これは、その方がわかりやすいからという理由でしょうね。

また、毎月返済額が一定の元利均等返済の方がライフプランシミュレーションしやすいということもあり、何となく元利均等返済を選んでいる方が多いかもしれません。

ふーん、何だかもったいない話ですね。変動金利で借りるなら、無理なく元金均等返済で返せる方も多いでしょうに。

そうですね。少なくとも、一度は元利均等返済、元金均等返済、両方のシミュレーション結果を出して比べてみたらいいと思います。最初から元利均等返済一択と考えるのは、大きな機会損失になりかねませんから。

ただ、金融機関によっては、残念ながら元利均等返済しかない場合もありますので、事前に確認してみてください。

キャッシュフローに余裕があれば元金均等返済を

元利均等返済と元金均等返済では、当初の返済額や総返済額に違いが出ます。総返済額を抑えられるのは元金均等返済ですが、当初の返済額が高くなります。

キャッシュフローを確認して、余裕がある場合は元金均等返済を軸に検討してみましょう。

住宅ローンのご相談はFin/d提携のFPへ

Fin/dでは、住宅ローンの商品にも詳しく、ファイナンシャルプランニング全般の実務経験豊富なFPと提携していますのでご紹介も可能です。こちらの問い合わせフォームよりお問い合わせください。

住宅ローンについてはこちらの情報も参考にしてください

2019年12月9日現在の各サイトの情報をもとにまとめています。最新の情報は各サイトでご確認ください。