02iDeCo(イデコ)を始めるには? -金融機関選びから商品選びまでの流れ-

UPDATE 2023.12.25

- はじめに

- 節税しながら老後資金の準備ができる制度として注目のiDeCo(イデコ)。始めたいと思いつつも始められていない、という人も多いのではないでしょうか?

iDeCo(イデコ)を始める際には、金融機関や運用商品選び、掛金額の決定や申込の準備など、やらなければならないこと、考えることがいろいろあります。

今回は、iDeCo(イデコ)の始め方について必要なことを順を追って解説いたします。

※当サイトではアフィリエイト広告を利用しています

iDeCo(イデコ)を始めるには

早速、iDeCo(イデコ)の始め方を見ていきましょう。大きな流れは以下の4ステップです。

- STEP 1

-

金融機関を選ぶ

- STEP 2

-

積み立てる金額を決める

- STEP 3

-

金融機関に申し込む

- STEP 4

-

運用する商品と配分を決める

この4つのステップについて、ポイントや注意点を確認していきましょう。

金融機関を選ぶ

2023年3月末時点で、iDeCo(イデコ)を取り扱っている金融機関(銀行や証券会社、保険会社など)は150社以上。iDeCo(イデコ)の金融機関は1人1社だけなので、多くの金融機関からひとつを選ぶ必要があります。

金融機関によって異なるのは商品や手数料などですが、これらは将来受け取れる金額に少なからず影響します。

金融機関はあとから変更することもできますが、手続きには手間と時間がかかります。最初にしっかり比較して選びましょう。

どこを選んでよいか迷った時は、検討中の金融機関から資料を取り寄せて判断材料として活用することもできます。資料請求は無料です。

金融機関の比較ポイントは次の3つです。

iDeCo(イデコ)取り扱い金融機関の比較ポイント

- ポイント1

-

手数料の安さ

- ポイント2

-

取扱商品のラインナップ

- ポイント3

-

受取方法

ポイント1 手数料の安さ

iDeCo(イデコ)にはいくつか手数料がありますが、金融機関によって異なるのは運用期間中に毎月払う「運営管理機関手数料」だけです。これは、各金融機関の収入となる部分です。

運営管理機関手数料は、SBI証券や楽天証券などのネット証券のように”条件なし・期限なしで無料”の金融機関もあれば、有料(年間3,000円~5,000円程度)の金融機関もあります。

年間3,000円かかるとしたら20年で6万円。手数料の金額でサービス内容に大きな違いはありませんから、ここは無料の金融機関の方がおトクです。

運営管理機関手数料は、口座管理料と呼ばれる場合もあります。必ずチェックするようにしましょう。

なお、その他の手数料として、事務委託先金融機関手数料が月間66円程度、各金融機関共通の国民年金基金連合会手数料が月間105円(税込/積み立てない月は0円)かかりますので覚えておきましょう。

運営管理機関手数料は、こちらの記事で詳しく比較しています。

ポイント2 取扱商品のラインナップ

取扱商品ラインナップも、金融機関により大きく異なります。

定期預金や保険での積立もできますが、主な運用商品は投資信託です。定期預金の取扱数に大きな違いはありませんが、投資信託の数やラインナップは金融機関によって大きな違いがあります。

iDeCo(イデコ)の運用商品数は金融機関ごとに35本が上限と定められていますが、SBI証券、楽天証券、松井証券では投資信託の取扱数が30本程度と多くなっています。

必ずしも数が多ければよいというわけではありませんが、選択肢が増えるという意味ではメリットとも言えます。また、書籍やブログなどで見つけた気になる商品がある方はあらかじめ取り扱いを確認しておくとよいでしょう。

ポイント3 受取方法

積み立てた掛金は60歳以降に受け取ることができますが、「一時金受取」と「年金受取」の2つの受け取り方があります。

多くの金融機関は一時金、年金の選択ができ、併用も可能となっています。しかし、金融機関によっては一時金と年金の併用ができない、年金受取の場合の年数の選択肢が少ないなど、制限がある場合もあります。

受け取るタイミングや方法によって税金に差が出ることがありますので、受取方法は意外と重要です。

受取方法については、こちらの記事で詳しく解説しています。

積み立てる金額(掛金)を決める

iDeCo(イデコ)には原則60歳以降でないと引き出せないという制限があり、運用期間中に取り崩すことはできません。

積み立てる金額(掛金)は、家計とのバランスを考えて無理のない範囲で設定しましょう。

掛金は、金融機関に申し込む際、申込書に記載(またはWebサイトで入力)する項目ですのでそれまでに決めておきましょう。金額は、1回あたり5,000円以上1,000円単位で設定できます。

また、掛金は年に1回のみですが金額の変更が可能で、積立を停止することもできます。

なお、掛金には上限金額がありますが職業などによって異なります。次の表でご確認ください。

掛金上限額一覧

| 加入資格 | 月額上限 | 年額上限 |

|---|---|---|

|

自営業など(第1号被保険者) |

68,000円 |

816,000円 |

|

会社員(第2号被保険者)企業年金なし |

23,000円 |

276,000円 |

|

会社員(第2号被保険者)企業型DCあり |

20,000円 |

240,000円 |

|

会社員(第2号被保険者)企業年金あり |

12,000円 |

144,000円 |

|

公務員など(第2号被保険者) |

12,000円 |

144,000円 |

|

専業主婦(夫)など(第3号被保険者) |

23,000円 |

276,000円 |

年単位拠出について

iDeCo(イデコ)の掛金は毎月定額が基本となりますが、年間の上限額内で月ごとに掛金額を変更することもできます(年単位拠出)。例えば、年2回増額する、偶数月だけ積み立てるといった設定が可能です。

積立回数が少ないと、掛金引落時の収納手数料(国民年金基金連合会手数料)105円/回(税込)の支払額を抑えるメリットがあります。一方で、投資信託を積み立てる場合は、積立回数が少なくなることで時間分散で購入する効果(高値づかみを防ぎ取得価格が平均化される)が薄まる点に注意しましょう。

※年単位拠出の利用は、企業型DCと同時加入する方は利用できません。2024年12月以降は公務員を含むすべての企業年金等の加入者も同様です。

金融機関に申し込む

金融機関を決めたら、申し込み手続きに進みます。

申込時に必要なもの・決めておくこと

iDeCo(イデコ)の申込手続きは、国民年金基金連合会の審査などがあり申し込みから手続完了まで1~2ヶ月程度かかります。

申込前に次のような事前準備をしておくことで、手続きがスムーズに進みます。

- 基礎年金番号を確認する

- 年金手帳や年金定期便などで確認できます。

- 運転免許証や健康保険証、住民票等の本人確認書類を用意する

- 有効な確認書類は金融機関により異なるので、事前に確認しておくといいでしょう。

- 掛金額を決める

- 年に1度、変更可能ですが、60歳まで途中引き出しはできないため無理のない金額にしましょう。

- 引落口座を決める

- 一部のネット銀行等、引落口座として指定できない金融機関もありますのでご注意ください。

金融機関への申し込みの流れ(郵送の場合)

郵送での手続きの場合、金融機関への申し込みの流れは以下の通りです。書類のやりとりが多く発生しますがひとつひとつ進めましょう。

各金融機関はコールセンターなどの問い合わせ窓口を設置していますので、わからないことが出てきた場合には活用するのも手です。

- STEP 1

-

資料請求(WEBサイト・コールセンター・金融機関の窓口)

- STEP 2

-

書類への記入(名前や住所、掛金など)

- STEP 3

-

事業主証明書の作成依頼(会社員、公務員などの場合)

- STEP 4

-

国民年金基金連合会で審査

- STEP 5

-

審査完了後、通知書やパスワードなどの書類受領

iDeCo(イデコ)を申し込む金融機関に口座を持っていても、iDeCo(イデコ)の申し込みは別途必要です。

また会社員や公務員などの方の場合は、事業主の証明書を勤務先に作成してもらい、その証明書を申込書類に添付して提出する必要があります。ちょっと面倒に感じるかもしれませんが、あらかじめ担当部署を確認しておきましょう。

なお、一部の金融機関では申込手続きをオンラインで行うこともできます。

運用する商品と配分を決める

iDeCo(イデコ)では、積み立てる掛金を自分で運用します。

運用商品は、元本確保型商品(定期預金・保険)と投資信託の2つに分類されます。元本確保型は、基本的に元本割れしないかわりに、現状の低金利が続くと大きく増える見込みはありません。一方、投資信託に元本保証はありませんが、経済状況により積立資金を大きく増やせる可能性があります(保険は中途解約時、解約のタイミングにより解約控除が適用される場合があり元本割れの可能性があります)。

投資信託は金融機関によっては30本程度取り扱うところもありますが、その中から自分に合った商品をいくつか選びます。

投資信託の選び方は、おおまかに投資信託の投資対象の分類(資産クラス)と、投資する金額の配分を決めてから、具体的な商品を選ぶ流れになります。

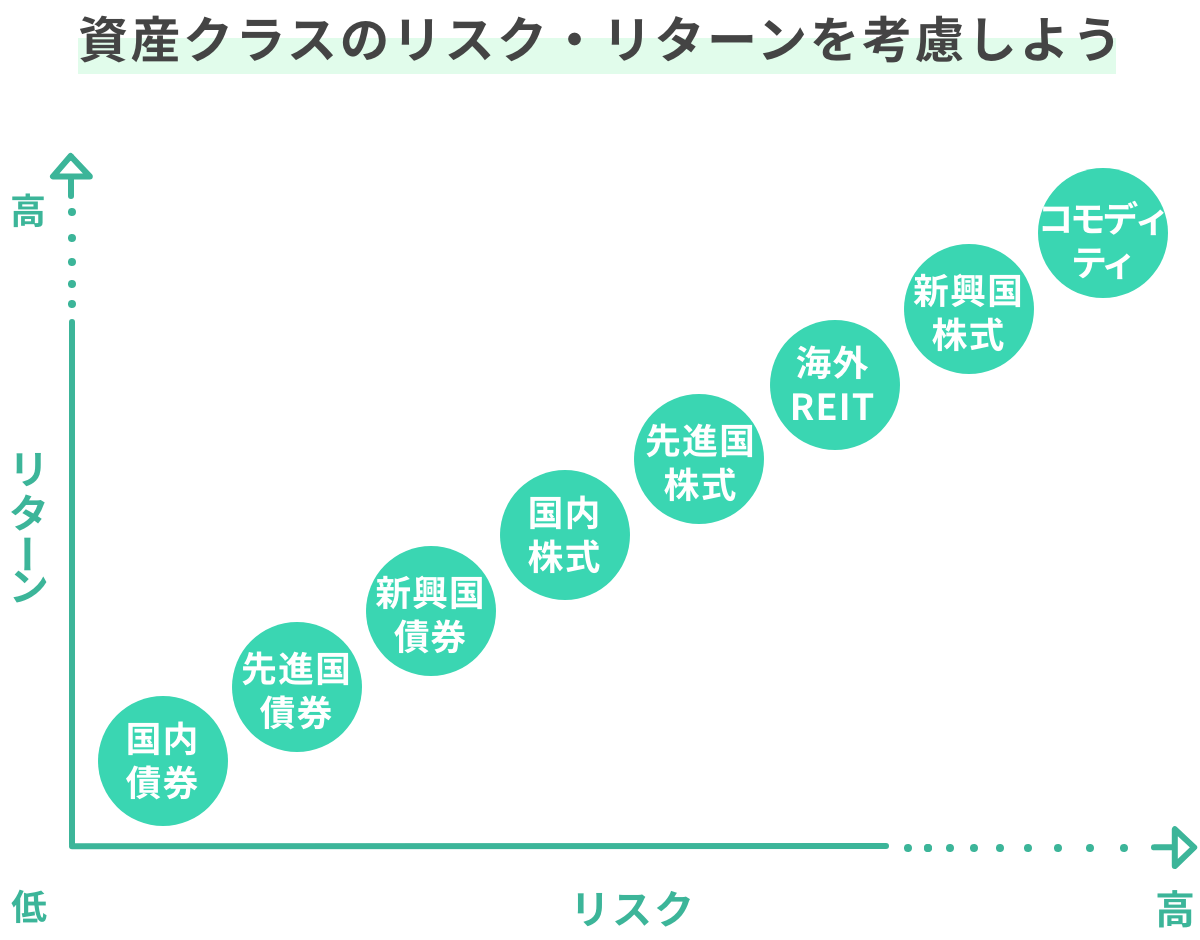

資産クラスは、投資地域や資産により「国内株式」「国内債券」「海外株式」「海外債券」、不動産を投資対象としている「REIT(リート)」などがあります。それぞれのリスクとリターン(損失と利益の幅)を考慮して、どの資産にどのくらい掛金を割り振るかを決めましょう。

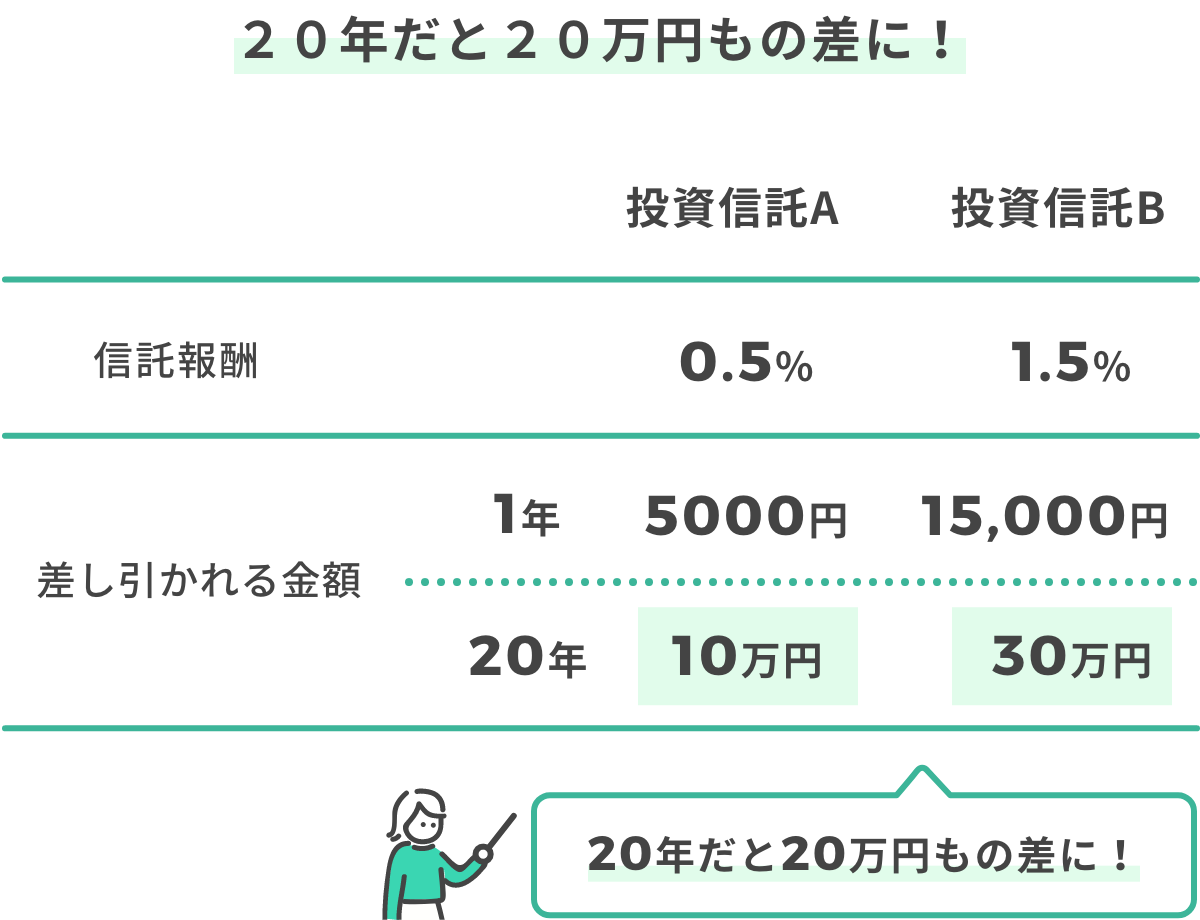

資産配分が決まったら具体的な商品を選びます。iDeCo(イデコ)では、資産クラスごとの商品数はそれほど多くありません。迷ったら運用コスト(信託報酬)が安い方を選ぶのも一つの手です。長期投資では、運用コストのわずかな違いが最終的な運用成果に大きな差となって表れるからです。

※値動きがなかった場合の試算。値上がりした場合、コスト差は大きくなります。

具体的な運用商品が決まったら、金融機関などのWebサイトにログインし商品や配分を入力します。これで、いよいよiDeCo(イデコ)での運用が始まります。

まとめ

iDeCo(イデコ)の始め方は申し込みが複雑で手間もかかりますが、将来の資金づくりのために頑張って進めていきましょう。また、商品の選び方については書籍などで情報収集した上で選ぶのもよいと思います。

iDeCo(イデコ)におすすめの金融機関

iDeCo(イデコ)を始めるなら、運営管理機関手数料が無料で、取扱商品数が多いSBI証券、楽天証券がおすすめです。楽天証券は、口座開設と同時にiDeCoの資料請求ができますよ。

iDeCo(イデコ)についてはこちらの情報も参考にしてください

2023年12月25日現在の各サイトの情報をもとにまとめています。最新の情報は各サイトでご確認ください。